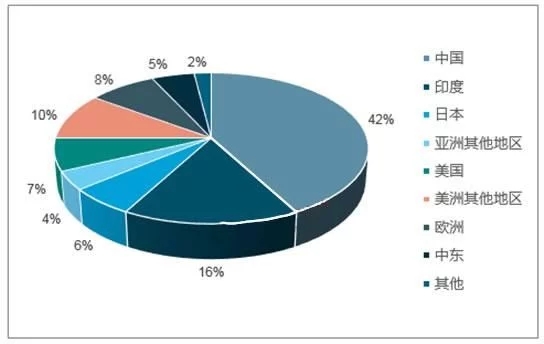

2007-2018年中國新增光伏裝機全球占比持續(xù)提升

中印系2018年裝機主力,預(yù)計占比近6成增量

2018年1月201法案落地,首年稅率30%,2.5GW電池產(chǎn)品豁免,稅率逐年遞減5%~15%。優(yōu)于2017年ITC提案中折合約100%的稅率。

預(yù)計2018年美國新增裝機維持11GW

2017年印度人均用電量1122千瓦時,僅為世界平均水平的1/3,近2.4億人處于缺電狀態(tài),年均電力缺口約13%。預(yù)計2018~2040年印度電力市場總需求維持約5%的復(fù)合增速,2040年總需求達3288TWh。

印度人均用電量穩(wěn)中有升

2017年印度新增裝機9.6GW,同比增長122%,全球第三。預(yù)計2018年新增裝機11GW,有望成為全球第二大市場。同時,有望在2020年累計裝機達到100GW。

印度規(guī)劃2022年實現(xiàn)累計裝機100GW目標(biāo)

印度嚴重依賴進口,其中又以進口中國組件為主

日本市場補貼持續(xù)調(diào)整,裝機需求放緩,2017年日本新增裝機約7GW,同比下降24%。2017年4月再次下調(diào)FIT補貼,連續(xù)6年調(diào)價,且價格不足12年導(dǎo)入FIT制度期的一半,影響新增裝機。預(yù)計2018年日本新增裝機維持7GW水平,未來增量有限。

2018年預(yù)計日本新增裝機7GW

03~11年德國、意大利等國在政策、資金的引領(lǐng)下裝機達到高點。11年中歐債危機爆發(fā),市場逐漸萎縮,歐洲FIT補貼價格從04年0.57歐元/kWh降至2014年的0.12歐元/kWh。

2016年《可再生能源法》改革方案,德國取消政府指定購買,轉(zhuǎn)向市場競價發(fā)放補貼。意大利、丹麥等效仿,16年需求下滑。

歐債危機后歐洲光伏市場進入轉(zhuǎn)型發(fā)展期

2017年土耳其、德國、英國、荷蘭和法國5個國家新增裝機占比達2/3。土耳其、德國增長較快,平抑英國下滑影響,同時,組件價格下降也有望帶來需求的回升。預(yù)計2018年新增裝機11GW,同比增長20%。

歐洲TOP5國家有增有減,整體需求穩(wěn)中有增

而在中國,根據(jù)能源平衡表測算,光伏2020年實現(xiàn)平價上網(wǎng)后,每年新增裝機約合在100GW以上。同時,分布式滲透率提升至50%以上,市場空間巨大。

平價后光伏每年新增裝機需求100GW以上,市場空間打開

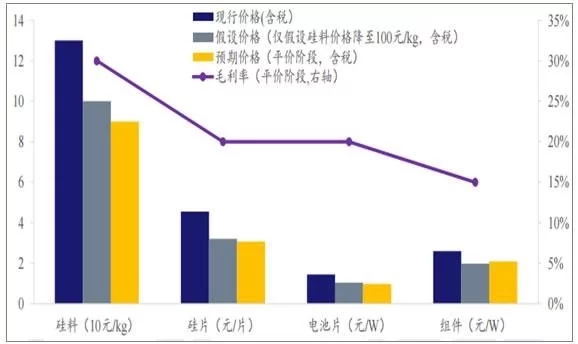

假設(shè)平價上網(wǎng)時,系統(tǒng)成本需降至4元/W,其中,BOS成本因組件效率提升20%而攤薄,則組件價格需降至2元/W左右。若各環(huán)節(jié)仍能保持合理盈利水平,相較2018年4月后的產(chǎn)業(yè)鏈各環(huán)節(jié)的價格仍需下降20-30%。

當(dāng)前硅料供需偏緊,系平價的短期瓶頸:由于各環(huán)節(jié)擴產(chǎn)周期不同,當(dāng)前多晶硅供需偏緊,價格維持相對高位。而從歷史價格及主流廠商成本來看,若硅料價格回歸至100元/kg(含稅),則產(chǎn)業(yè)鏈各環(huán)節(jié)保持現(xiàn)有盈利能力不變的情況下,價格即可實現(xiàn)10%~15%的下降。

平價上網(wǎng)假設(shè)下各環(huán)節(jié)價格預(yù)測

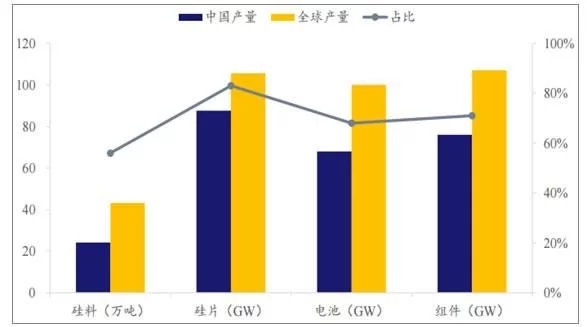

2017年中國光伏產(chǎn)業(yè)鏈各環(huán)節(jié)占比均超過5成,其中多晶硅料產(chǎn)量24.2萬噸,占比56%;硅片產(chǎn)量87.6GW,占比83%;電池產(chǎn)量68GW,占比68%;組件產(chǎn)量76GW,占比71%;各環(huán)節(jié)出貨量均處于世界第一。

2017年中國光伏產(chǎn)業(yè)鏈各環(huán)節(jié)占比均超過50%

2017年集中式占比64%,地面分布式13%,屋頂分布式23%,分布式比例大幅增長。

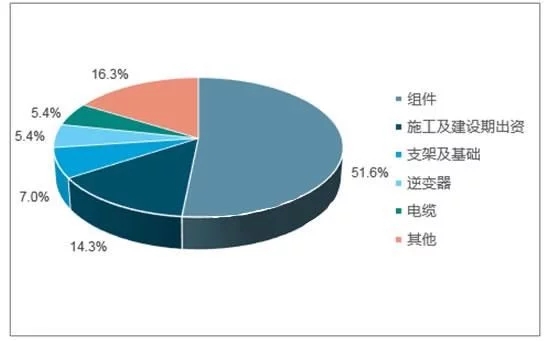

光伏電站中組件占比過半

補貼占收入比例近50%,由于延遲發(fā)放,前1~2年財務(wù)壓力較大,而財務(wù)費用取決于公司資金成本。

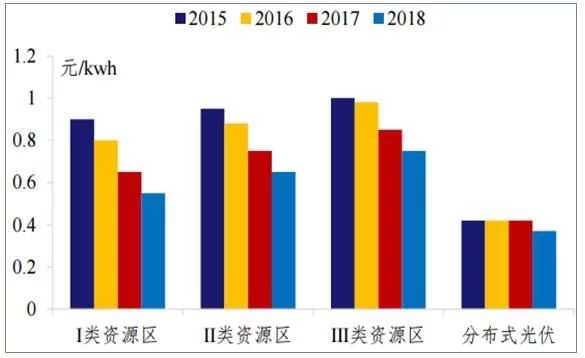

光伏補貼政策調(diào)整情況

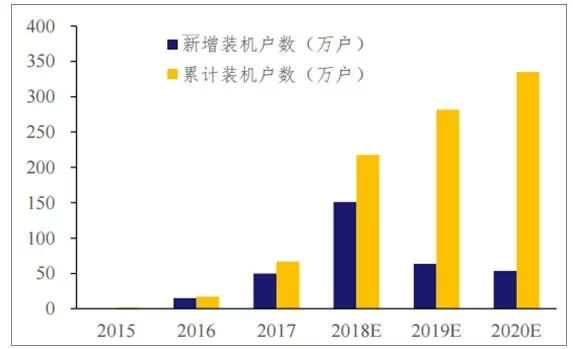

2017年是我國戶用光伏發(fā)展元年。我國戶用光伏在2017年累計裝機已經(jīng)超過了50萬套,增速達250%;全國總裝機量超過2GW。戶用光伏市場廣闊,未來大有可為。我們預(yù)計,2018年我國戶用光伏裝機量預(yù)計能夠達到6~8GW,2020年市場規(guī)??梢猿^10GW。

戶用光伏將迎來爆發(fā)式增長

2017年底光伏標(biāo)桿電價下調(diào)1毛錢,分布式度電補貼僅下降5分錢。新補貼政策下,部分省市“自發(fā)自用,余電上網(wǎng)”模式的電價已高于標(biāo)桿電價,結(jié)合“隔墻售電”打通銷售渠道,及不占國家指標(biāo)等政策優(yōu)惠,預(yù)計自發(fā)自用模式類似于戶用市場,將大面積在我國終端市場鋪開。

以2017年并網(wǎng)風(fēng)電規(guī)模為基數(shù),據(jù)配額制要求,2018年非水可再生能源電力缺口為618億度,2020年非水可再生能源缺口為2918億度。

在確保消納的基礎(chǔ)上,為匹配非水新能源缺口,推算新能源裝機底線為:2018年風(fēng)電新增裝機30GW、光伏新增裝機56GW。2018~2020年,風(fēng)電新增裝機90GW、光伏新增裝機137GW,配額制出臺將托底新能源增量規(guī)模。

發(fā)改委發(fā)文,要求自備電廠承擔(dān)并足額繳納政府性基金及附加。其中,2016年以后拖欠金額,2018年底繳清,2016年之前拖欠,2020年前繳清。歷年可再生能源附加征收率僅為70%,主因自備電廠未履行繳納義務(wù)。據(jù)此測算,2020年自備電廠需繳清或高達1000億的可再生能源附加。

截止2017年末風(fēng)光累計補貼缺口達800億,電站補貼拖欠2~3年。若可追繳近千億的自備電站可再生附加,將有效解決補貼缺口,提升存量電站盈利質(zhì)量,提振增量電站建設(shè)熱情。