過去十年,歐洲儲能市場取得了顯著增長,每年新增裝機量快速提升。2011 年,歐洲新增裝機量僅為 4MWh,儲能市場雛形初現(xiàn)。2019 年,新增裝機量躍升至1672MWh,相對 2018 年同比增長 83.74%。

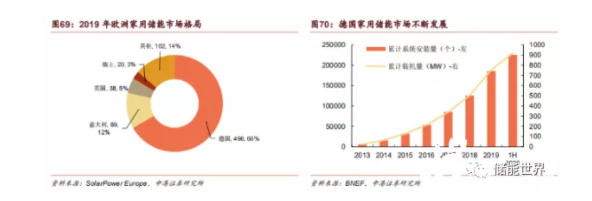

隨著歐洲各國加速能源結(jié)構調(diào)整,家用儲能市場快速發(fā)展。目前,歐洲已成為全球最大的家用儲能市場。根據(jù) SolarPower Europe 數(shù)據(jù)顯示,2019 年歐洲家用儲能新增裝機量達到 745MWh,同比增長 57%;累計裝機量達到 1997MWh,同比增長60%。

德國是歐洲家用儲能市場領導者,2019 年新增裝機量占比達到 66%。雖然受到新冠疫情影響,德國家用儲能市場在 2020Q1 仍保持較好增勢,累計裝機即將突破1000MW。

2、“光伏+儲能”模式憑借經(jīng)濟性優(yōu)勢提升規(guī)模

歐洲用戶側(cè)主要存在三種用電方案:完全電網(wǎng)購電:沒有安裝屋頂光伏和儲能系統(tǒng),電力需求完全從電網(wǎng)采購。w 僅安裝光伏系統(tǒng),未安裝儲能系統(tǒng):自發(fā)自用比例僅占 20-35%,午間光伏高發(fā)電量時將過剩電力賣回給電網(wǎng),夜間光伏不工作時從電網(wǎng)回購部分電力。 “光伏+儲能”配套使用:自發(fā)自用比例提升至 60-90%,將午間富余電力賣回給電網(wǎng)。

隨著歐洲居民電價上漲,光儲成本下探,光儲配套經(jīng)濟性日益顯著。德國、意大利、英國、瑞士等歐洲發(fā)達國家購電成本高昂,且呈現(xiàn)持續(xù)上升的趨勢。以德國為例,家庭購電成本從 2015 年的 28.7 歐分/kWh 上升至 2019 年的 30.5 歐分/kWh,且在未來預期繼續(xù)上漲。與此同時,光伏與“光伏+儲能”的 LCOE 不斷下降,光伏配套、電力自發(fā)自用模式的經(jīng)濟性越來越顯著。

此外,“光伏+儲能”模式帶來更多靈活性,促進光儲領域創(chuàng)新商業(yè)案例的出現(xiàn)。不同設備與虛擬電廠(VPP)的結(jié)合,為家用儲能市場帶來更多價值創(chuàng)造途徑。

3、多樣化政策出臺帶動歐洲光儲發(fā)展

2019 年,歐盟出臺 CEP(Clean Energy Package)計劃,提出歐洲能源政策最新框架。CEP 計劃包括 8 項立法法案以及旨在促進清潔能源過渡的各項措施,其中2019/943 法規(guī)與 2019/944 指令特別提到,將大力支持家用儲能市場發(fā)展,消除發(fā)展中可能存在的財務障礙。CEP 計劃之外,各國出臺多樣化政策促進家用儲能發(fā)展。常見政策包括對終端消費者進行直接財務激勵、對儲能系統(tǒng)實施稅收減免、撥款進行建筑綜合改造,低成本裝配家用儲能系統(tǒng)等。其中,現(xiàn)金補貼是支持家用儲能系統(tǒng)部署最快速且最直接的方式,通過減少儲能系統(tǒng)安裝成本,鼓勵光伏客戶配套儲能系統(tǒng)。

實踐表明,定額補貼(例如 2000 歐元/光儲系統(tǒng))激勵效果不佳,更有效的補貼可以分為基準補貼與基于容量(例如 200歐元/kWh)的變動部分。目前,德國、意大利、奧地利、比利時等國家均實施該項政策。

此外,光伏行業(yè)發(fā)展初期,歐洲各國出臺大量補貼政策以推動行業(yè)迅速發(fā)展。常見政策包括上網(wǎng)電價補貼政策(Feed-in tariff , FIT)與凈計量政策(Net-metering, NEM) 等。隨著光伏行業(yè)不斷成熟,歐洲電力市場由政策化逐步向市場化發(fā)展,各國的 FIT 和 NEM 政策正逐步到期或削減。儲能的推廣應用可以減少行業(yè)對光伏補貼政策的依賴,“光伏+儲能”模式有望得到進一步推廣。

4 、德國:引領歐洲儲能市場德國是用戶側(cè)儲能發(fā)展最為成熟的國家之一,其中家用儲能是德國儲能市場的主要構成部分。

據(jù) BNEF、SolorPower Europe 數(shù)據(jù)統(tǒng)計,2019 年德國儲能新增裝機量為 910MWh,其中家用儲能新增裝機量達到 496MWh,占比 54.51%。德國家用儲能市場發(fā)展成熟的主要原因包括高比例的可再生能源發(fā)電、居民零售電價整體上升以及光伏補貼轉(zhuǎn)向家用儲能:

可再生能源供電比例不斷提高,促進儲能市場向前發(fā)展。2010 年,德國聯(lián)邦政府發(fā)布《能源規(guī)劃綱要》,推動能源轉(zhuǎn)型戰(zhàn)略發(fā)展。近年來,德國可再生能源發(fā)電量呈逐步上升趨勢,2019 年達到 333,200GWh,占比達到 53.9%。隨著可再生能源供電比例不斷提高,電網(wǎng)波動性加強,儲能將有助于維持電網(wǎng)穩(wěn)定性,保障用電質(zhì)量,與可再生能源一同向前發(fā)展。

家庭購電成本高昂,居民零售電價不斷上漲。2020 年,德國居民零售電價為 0.38美元/kWh,在歐洲主要國家中高居榜首。2019 年德國平均電價水平為 2006 年 的 1.55 倍,其中可再生能源附加費從 2006 年的 0.88 歐分/kWh 增至 2019 年的6.41 歐分/kWh,增幅達 7.28 倍。隨著未來電價不斷上漲,德國居民將逐步提高電力自發(fā)自用比例,家用儲能將進一步發(fā)展。

光伏 FIT 逐年下降,補貼政策轉(zhuǎn)向家用儲能。德國的并網(wǎng)補貼自 2009 年后大幅減少,以裝機容量低于 10kW 的居民屋頂項目為例,并網(wǎng)補貼價格從 2009 年的0.43 歐元/kWh 降低到 2012 年的 0.24 歐元/kWh。與此同時,德國復興發(fā)展銀行通過 KFW275 計劃,為現(xiàn)有和新增光伏用戶配套儲能提供補貼,推動德國居民自發(fā)自用,降低用電成本。在能源轉(zhuǎn)型和歐盟碳中和目標的引領下,德國電力系統(tǒng)向更高比例新能源不斷邁進。未來,蓬勃發(fā)展的用戶側(cè)儲能將為電力系統(tǒng)靈活性提供支撐。與此同時,完善的政策與市場機制也將驅(qū)動德國儲能行業(yè)煥發(fā)全新活力。

5 、啟示:歐洲市場成熟經(jīng)驗值得借鑒

我們認為歐洲儲能市場蓬勃發(fā)展的原因主要有以下三點:·積極挖掘電力靈活性資源,應對高比例風光消納帶來的挑戰(zhàn)。歐洲主要國家可再生能源發(fā)電比例較高且不斷提升,為保障電網(wǎng)穩(wěn)定性與供電可靠性,各個國家積極挖掘靈活性資源,充分發(fā)揮調(diào)節(jié)能力。當煤電和氣電等傳統(tǒng)手段無法完全應對挑戰(zhàn),新能源配儲成為良好的解決方案,儲能市場伴隨新能源快速發(fā)展。

·電力市場化程度較高,電價體系靈活性強。歐盟是電力市場化改革的先行者,經(jīng)過 20 年時間,歐洲電力市場化程度已經(jīng)達到較高水平。自由化的電力市場中,儲能資源可參與現(xiàn)貨市場、輔助服務市場等多個電力市場并獲取收益。隨著歐洲電力市場化進程的持續(xù)推進,儲能系統(tǒng)將朝向商業(yè)化繼續(xù)發(fā)展。以德國為例,電力現(xiàn)貨市場的出清價格調(diào)節(jié)機制,有利于靈活性資源的發(fā)展。電力現(xiàn)貨市場的價格往往與清潔能源發(fā)電量的盈余程度成反比。當風光出力不足,現(xiàn)貨市場出清價上漲時,靈活性資源得益于其快速響應能力,會在秒級和分鐘級別快速響應提高出力,達成較好的盈利。因此,建設靈活性資源的商業(yè)成熟度會大大增強,儲能作為優(yōu)質(zhì)靈活性資源將得以發(fā)展。

·政策補貼推動儲能行業(yè)不斷發(fā)展。政策補貼在行業(yè)發(fā)展初期起到極為重要的驅(qū)動作用,隨著光伏技術不斷成熟,市場化導向愈發(fā)明確,歐洲國家紛紛削弱光伏補貼,逐步轉(zhuǎn)向儲能市場,推動儲能市場高速發(fā)展。未來,隨著光伏滲透率及光伏配儲滲透率的進一步提升,歐洲儲能市場發(fā)展前景廣闊。根據(jù) SolorPower Europe 預測,2023 年,歐洲家用儲能市場新增裝機量將突破 1GWh。細分來看,德國、意大利、英國家用儲能市場都將蓬勃發(fā)展。

目前,中國儲能市場已度過從 0 到 1 階段,正在從 1 到∞的發(fā)展階段。隨著“30·60”目標的提出,如何應對可再生能源發(fā)展成為重要議題。與此同時,政府提出深化電力市場化改革,并積極部署儲能政策補貼。中國應當立足自身國情,學習借鑒歐洲儲能市場成熟經(jīng)驗,推動中國儲能市場向前發(fā)展。