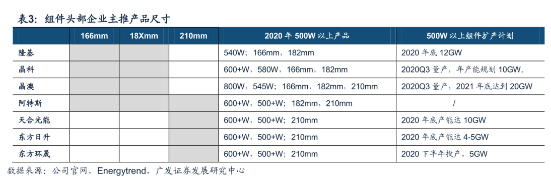

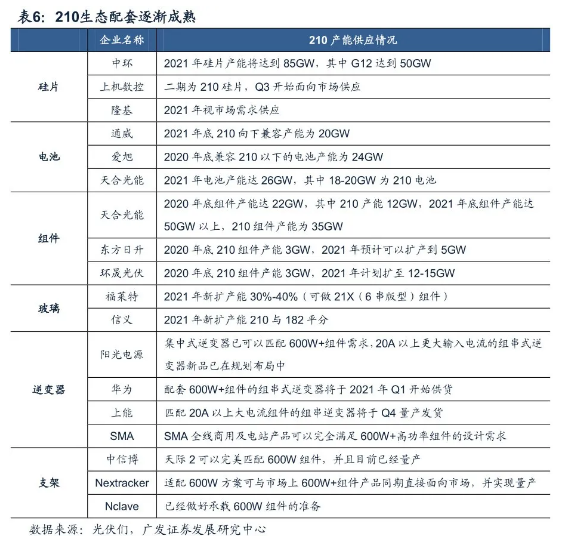

產(chǎn)業(yè)鏈生態(tài)配套逐漸完善,助力大尺寸產(chǎn)品應(yīng)用推廣

硅片方面,中環(huán)股份作為光伏硅片領(lǐng)域龍頭,最早于行業(yè)內(nèi)推出210尺寸硅片產(chǎn)品。目前公司共有硅片產(chǎn)能51GW,其中包括18GW的210硅片產(chǎn)能。預(yù)計(jì)2020年底公司硅片總產(chǎn)能將達(dá)到55GW,210尺寸產(chǎn)能達(dá)到19GW,2021年底公司硅片總產(chǎn)能預(yù)計(jì)達(dá)到85GW,其中G12達(dá)到50GW。上機(jī)數(shù)控2期8GW單晶硅片均為210尺寸產(chǎn)品,已經(jīng)于2020Q3面向市場供應(yīng)。2020年8月5日京運(yùn)通自主開發(fā)的210尺寸大硅片試產(chǎn)成功,開始進(jìn)行批量化生產(chǎn),此外,公司近日公告將在樂山建設(shè)24GW的210硅片產(chǎn)線,其中一期12GW拉棒、切方項(xiàng)目計(jì)劃2020年四季度開工,二期12GW拉棒、切方項(xiàng)目在一期項(xiàng)目達(dá)產(chǎn)后兩年內(nèi)投產(chǎn)。 電池方面:通威股份作為全球最大獨(dú)立第三方電池供應(yīng)企業(yè),眉山一期、眉山二期、金堂一期各7.5GW產(chǎn)能全面兼容210尺寸電池,眉山一期產(chǎn)能已經(jīng)于2020年4月投產(chǎn),眉山二期及金堂一期計(jì)劃分別于2021年4月及一季度投產(chǎn),屆時(shí)通威股份210尺寸電池產(chǎn)能將達(dá)到22.5GW。愛旭股份截至2020年上半年擁有電池產(chǎn)能約15GW,其中210產(chǎn)能約5GW,隨著義烏三、四、五及天津二期產(chǎn)能投產(chǎn),2020年底公司電池總產(chǎn)能22GW,其中210電池產(chǎn)能將達(dá)到10GW,2021Q1電池總產(chǎn)能36GW,其中210產(chǎn)能24GW。天合光能大尺寸電池主要匹配自身組件出貨需求,根據(jù)2020年中報(bào),公司預(yù)計(jì)在2021年底電池總產(chǎn)能達(dá)到26GW左右,其中210mm大尺寸電池產(chǎn)能占比達(dá)到70%左右。 組件方面:天合光能作為全球組件龍頭,公司2020年中報(bào)顯示,在2020年底組件總產(chǎn)能預(yù)計(jì)能達(dá)到22GW左右,2021年底組件總產(chǎn)能預(yù)計(jì)能達(dá)到50GW左右,2021年組件出貨量預(yù)計(jì)30-35GW,其中210尺寸產(chǎn)品出貨約26GW。東方日升截至2020年上半年組件產(chǎn)能12.6GW,公司預(yù)計(jì)2021年210組件出貨量5GW左右。 玻璃方面:目前210出貨以500W/545W產(chǎn)品為主,這兩款組件產(chǎn)品尺寸基本與182組件相差不大,受玻璃產(chǎn)能制約較小。對(duì)于600+W的210組件產(chǎn)品,組件寬度需要達(dá)到1.3米,對(duì)于新建玻璃產(chǎn)線才具備大尺寸玻璃供應(yīng)能力。根據(jù)對(duì)信義光能、福萊特、亞瑪頓、南玻A等廠家擴(kuò)產(chǎn)情況的統(tǒng)計(jì),2020-2022年玻璃新投產(chǎn)能規(guī)模預(yù)計(jì)2.18萬噸/天,其中截至2020年底/2021Q1/2021年底新增玻璃產(chǎn)能分別為4650噸/9000噸/17000噸/天,按3.2mm厚度,分別對(duì)應(yīng)34GW/66GW/124.5GW的大尺寸組件需求(玻璃產(chǎn)能從投產(chǎn)到產(chǎn)出/滿產(chǎn)/理想情況分別約歷時(shí)1個(gè)月/2個(gè)月/4-6個(gè)月)。

一體化龍頭加快組件產(chǎn)能擴(kuò)張,市占率有望繼續(xù)提升

國內(nèi)一體化產(chǎn)能配套相對(duì)成熟的組件廠商包括晶科能源、晶澳科技、隆基股份。三家廠商的垂直一體化策略具有差異:晶科、晶澳以銷售組件為核心業(yè)務(wù),電池硅片作為配套產(chǎn)線;隆基則以硅片產(chǎn)能為核心業(yè)務(wù),將組件業(yè)務(wù)定位為打通下游銷售渠道及樹立品牌形象。三家企業(yè)完成一體化產(chǎn)能擴(kuò)張后,盈利能力均得到提升,2020年三家公司憑借一體化優(yōu)勢,加快組件產(chǎn)能擴(kuò)張。 (1) 晶科能源:產(chǎn)能以組件優(yōu)先,2020年組件及硅片產(chǎn)能實(shí)現(xiàn)大幅擴(kuò)張。公司目標(biāo)2020年組件產(chǎn)能達(dá)到30GW,相比2019年增加14GW,電池產(chǎn)能達(dá)到11GW,電池自產(chǎn)率36.7%,硅片產(chǎn)能20GW,比2019年增加8.5GW,硅片自產(chǎn)率66.7%。 (2) 晶澳科技:產(chǎn)能以組件優(yōu)先,一體化的硅片電池生產(chǎn)成本與行業(yè)一線廠接近。2019年硅片產(chǎn)能是11.5GW,電池、組件產(chǎn)能為11GW,近兩年硅片產(chǎn)能釋放拉動(dòng)毛利率明顯改善。公司預(yù)計(jì)2020年底組件產(chǎn)能將達(dá)到23GW,硅片、電池產(chǎn)能分別達(dá)到18GW。 (3) 隆基股份:以硅片產(chǎn)能為主,2015年收購樂葉實(shí)現(xiàn)組件領(lǐng)域拓展。2019年底公司硅片/電池片/組件產(chǎn)能分別為45GW/15GW/16GW,預(yù)計(jì)2020年底產(chǎn)能分別達(dá)到75GW/25GW/40GW,相比2019年分別增加30GW/5GW/24GW。 組件產(chǎn)能擴(kuò)張助力出貨量增長,一體化龍頭市占率有望進(jìn)一步提升。一體化企業(yè)具有明顯成本優(yōu)勢,結(jié)合隆基、晶澳、晶科三家企業(yè)的新擴(kuò)產(chǎn)能釋放進(jìn)度,預(yù)計(jì)2021年三家企業(yè)的組件出貨量分別為40GW/30GW/30GW。我們預(yù)計(jì)2021年全球光伏新增裝機(jī)約160-170GW,若按1:1.1容配比,對(duì)應(yīng)組件需求量約176-187GW,按176GW的組件需求,2021年隆基、晶澳、晶科三家企業(yè)全球市占率分別為22.7%/17%/17%,相比2019年分別提升15pct/7.7pct/4.9pct。