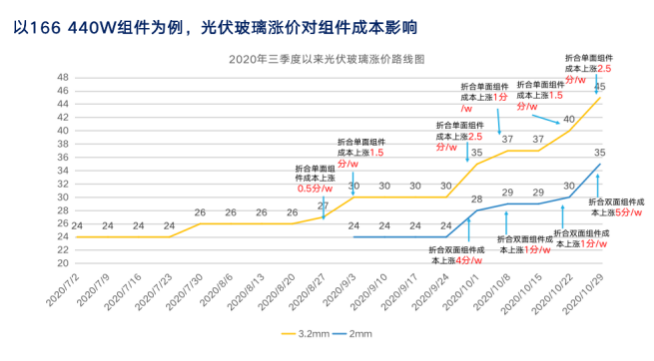

從今年7月的24元/平米,到近幾天剛剛上調(diào)到的50元/平米,光伏玻璃價格數(shù)月間上漲了近108%,正式跨入暴利行業(yè)。3.2mm玻璃從42上漲到50塊錢,對166單面影響5分錢/W,210組件影響約4分錢/W。

與此同時,占光伏膠膜成本90%以上的EVA近幾周漲幅25%。輔材成本占到光伏組件成本的35%,其中光伏膠膜占15%,即總成本的5.25%,此次漲價25%,組件售價需要隨之上浮1.31%,以目前組件1.7元/W的售價計算,由于EVA上漲帶來的成本增加約為2.2分/W。

光伏組件企業(yè)認(rèn)為,未來一線大廠的組件價格會上漲至1.8元/W,將給四季度光伏產(chǎn)業(yè)帶來嚴(yán)重打擊,雖然由于產(chǎn)能不足導(dǎo)致電站投資企業(yè)四季度裝機完不成目標(biāo)已成定局,但再加上漲價因素后,五大四小等主要光伏投資企業(yè)的許多項目因達不到收益率要求將被擱置或取消。

記者在9月底舉辦的Solarbe索比光伏網(wǎng)承辦的首屆光伏玻璃產(chǎn)業(yè)鏈協(xié)同發(fā)展高峰論壇上獲悉,很多組件廠老板親自出馬,到玻璃廠鎖定產(chǎn)能。

“現(xiàn)在老板們都是親自帶全款去跑玻璃廠拿貨。”一位組件企業(yè)的高管證實,“但還是買不到。”

這是一向低調(diào)的玻璃環(huán)節(jié)自數(shù)年前玻璃鍍膜工藝之后,再次重回聚光燈下。

玻璃、EVA漲價原因分析

一位某組件企業(yè)的光伏分析師告訴記者:“2020Q4玻璃產(chǎn)能14.5-15GW/月,按實際產(chǎn)出70%的比例計算,Q4總產(chǎn)量30GW左右,相比四季度37GW的需求,大概會產(chǎn)生7GW的缺口。”原本主要分析電池片、硅片和終端市場的他現(xiàn)在和很多企業(yè)分析師一樣,目前高度關(guān)注玻璃、EVA的產(chǎn)業(yè)變化,“也就是說,這7GW是無論如何都做不了的。”

造成產(chǎn)能與實際產(chǎn)出差異的是由于玻璃廠的窯爐出料口、加工、熱鋼化改造比例不足,造成了“料等設(shè)備”的情況:

名義產(chǎn)能足夠,但由于組件尺寸不一,且有的需要印刷網(wǎng)格或打孔位置不同,加工設(shè)備不足導(dǎo)致有效產(chǎn)能交貨困難。

其次,業(yè)內(nèi)人士認(rèn)為光伏玻璃企業(yè)漲價也是受到此前硅材料漲價的“啟發(fā)”。“硅材料暴漲讓很多環(huán)節(jié)感到心里不平衡,都想在這個階段分一杯羹,于是硅片、電池聯(lián)動漲價,輔材價格也隨之不正常提高。但相比此前硅料的低利潤,光伏玻璃、EVA企業(yè)其實一直有相對合理的利潤率。”這位業(yè)內(nèi)人士表示,目前最難受的就是夾在中間的組件企業(yè),這次產(chǎn)能危機過后,很多企業(yè)在尋求新的合作模式和生產(chǎn)結(jié)構(gòu)。

而記者了解到,業(yè)內(nèi)還存在另一種聲音:玻璃企業(yè)可能希望通過價格不正常上漲,掀起輿論向工信部“逼宮”,用市場與政策博弈,讓政府了解到光伏玻璃并非過剩產(chǎn)能,從而早日松開限制產(chǎn)能的緊箍咒。

2020年1月8日,工信部發(fā)布《水泥玻璃行業(yè)產(chǎn)能置換實施辦法操作問答》,明確將光伏玻璃納入產(chǎn)能過剩的平板玻璃范圍,直接導(dǎo)致光伏玻璃政策性成本增高。

同時這也讓原本已經(jīng)報廢的玻璃工廠重新具備了不正常的價值。今年9月22日,今年9月22日遼寧省本溪市舉行了日產(chǎn)能800噸的沈陽耀華玻璃有限公司平板玻璃產(chǎn)能指標(biāo)拍賣,起拍價2432萬元,經(jīng)過7家企業(yè)313次競價,最終以1.3288億元被信義玻璃買下。而據(jù)資產(chǎn)評估報告,沈陽耀華玻璃有限責(zé)任公司一線于1989年投產(chǎn),二線2000年投產(chǎn),已停產(chǎn)多年,所以信義玻璃主要是為了花錢買指標(biāo)。

而如果漲價確實是玻璃企業(yè)的抗?fàn)幉呗缘脑?,目前看這種抗?fàn)帉⒗^續(xù)下去。

工信部目前對于限制平板玻璃的態(tài)度非常明確:10月27日,工信部對全國人大代表所提光伏玻璃產(chǎn)能置換建議作出答復(fù)時表示,按照現(xiàn)行的產(chǎn)能置換政策,新上光伏玻璃項目也必須開展產(chǎn)能置換,允許合法合規(guī)開展產(chǎn)能置換新建光伏玻璃項目,這樣不僅有助于行業(yè)技術(shù)進步和結(jié)構(gòu)調(diào)整,而且也有助于推動整個玻璃行業(yè)化解過剩產(chǎn)能工作。同時,工信部將繼續(xù)支持光伏玻璃行業(yè)加強技術(shù)創(chuàng)新、提高產(chǎn)品質(zhì)量、降低生產(chǎn)成本,更好發(fā)揮產(chǎn)業(yè)配套功能,滿足光伏產(chǎn)業(yè)高質(zhì)量發(fā)展需求。

答復(fù)強調(diào),根據(jù)行業(yè)機構(gòu)數(shù)據(jù)統(tǒng)計,截至2019年底,我國光伏玻璃熔窯52座,日熔量2.75萬噸/日,產(chǎn)能利用率84%,國內(nèi)產(chǎn)能約占全球產(chǎn)能的90%,現(xiàn)有光伏玻璃產(chǎn)能可以滿足全球光伏產(chǎn)業(yè)市場需求。

另一位光伏組件分析師告訴Solarbe索比光伏網(wǎng):“即使到2021年,光伏玻璃的供應(yīng)也只是緊平衡的狀態(tài),能夠支撐約120GW的單面組件和50GW的雙面組件。”他指出由于從去年開始行業(yè)邁入大尺寸時代,許多小尺寸窯爐的產(chǎn)能不應(yīng)該計算在內(nèi),玻璃企業(yè)在這波尺寸升級大潮中反應(yīng)不夠及時,實際產(chǎn)能只有70%-80%。他補充道,“而光伏玻璃是超白延壓玻璃,和普通平板的浮法玻璃不一樣,改造一條線需要花費2億元,其實和新建也差不了太多。所以產(chǎn)能置換實際上就是關(guān)停浮法玻璃再建。”

而光伏膠膜漲價則是由于原材料EVA供給增速小于需求增速導(dǎo)致,膠膜每月缺口約為3GW,從明年膠膜產(chǎn)能看可以滿足全球光伏組件產(chǎn)能。同時目前雙玻組件所用的POE上游原材料緊張,只有陶氏和三井兩家生產(chǎn)企業(yè),但可以通過使用EVA-POE-EVA這樣的EPE模型來減少POE的用料。

央企斷腕

由于中國光伏電站投資已經(jīng)完全成為了央企的天下,所以這次央企在這兩次漲價風(fēng)波中受影響僅次于組件企業(yè),由于很多五大四小把發(fā)展新能源作為一項政治任務(wù)看待,所以年度裝機目標(biāo)和收益率幾乎是兩個剛性指標(biāo)。

但這又與目前光伏產(chǎn)品漲價的大趨勢相違背,因此很多已經(jīng)早早招過標(biāo)的央企買不到貨,尤其是今年的平價和競價項目,許多都是卡著最低收益率拿的,組件漲價使很多項目已經(jīng)提前出局。

更有些地方政府對并網(wǎng)時間有要求,完不成項目指標(biāo)報廢,也會影響明年指標(biāo)。

據(jù)了解,目前國電投、大唐、中廣核等主要央企進行了如下舉措:

1從被動接受漲價到主動漲價催貨,其中不乏任一把手的領(lǐng)導(dǎo)親自督戰(zhàn)

2對于今年實在無望完成的項目,主動放棄,全力保證收益率可行的項目

3能夠延期的項目等待組件價格回歸理性

4積極向上級主管部門說明情況

Solarbe索比光伏網(wǎng)了解到,對價格容忍度較高的海外市場也已經(jīng)出現(xiàn)了“撕單”的情況,而中國市場作為傳統(tǒng)的低價市場許多組件企業(yè)在其中的毛利是各主要市場中最低的,因此這7GW的缺口恐怕會主要落在中國市場,預(yù)計受此影響,2020中國光伏全年裝機約在35GW左右。

影響發(fā)酵

對于一線組件企業(yè)來說,雖然價格抬高了不少,但至少能夠拿到貨,而且由于簽訂的長單,采購價會略低于市場價。目前了解到隆基的采購價格是業(yè)內(nèi)各組件企業(yè)中最低的:在看到玻璃緊缺的情況后,隆基快速鎖定了貨源,簽訂了協(xié)議。

而二三線廠商則已經(jīng)出現(xiàn)“空轉(zhuǎn)”現(xiàn)象,缺少玻璃沒辦法生產(chǎn)。

受此影響,未來光伏產(chǎn)業(yè)會出現(xiàn)如下幾個變化:

◆ 老的光伏玻璃窯爐會慢慢退場,在指標(biāo)恒定的情況下,置換為新的大寬幅玻璃生產(chǎn)線;

◆ 加速光伏玻璃市場集中度,信義玻璃、福萊特等頭部企業(yè)會越來越強;

◆ 加速組件企業(yè)的一體化進程,在這兩次漲價風(fēng)波中,一體化組件企業(yè)遠比專業(yè)化組件廠商抗擊風(fēng)險能力更高,企業(yè)間的協(xié)作關(guān)系受到一定程度的破壞,頭部企業(yè)會尋求新的供需關(guān)系,甚至自建硅料廠和玻璃廠;

◆ 二三線廠商淘汰進程加快;

◆ 對業(yè)主來說,未來招標(biāo)會更加謹(jǐn)慎,避免被供應(yīng)鏈卡脖子的事情再次發(fā)生。

本網(wǎng)觀點:此次光伏玻璃漲價與之前硅料和硅片的漲價有所不同,光伏玻璃企業(yè)一直有著很好的毛利,如此大幅漲價對于產(chǎn)業(yè)鏈長期協(xié)作來說是種傷害,同時政府主管部門在監(jiān)管時也應(yīng)考慮到市場的實際情況,推動市場健康良性發(fā)展而非推動“指標(biāo)為王”的局面,對于降低光伏度電成本也非常不利。

舉個極端點的例子,如果全產(chǎn)業(yè)鏈只有光伏玻璃這樣一個產(chǎn)能不足的環(huán)節(jié),那么未來所有環(huán)節(jié)的技術(shù)進步紅利都可能被光伏玻璃企業(yè)吃掉——玻璃企業(yè)可以無限漲價至全行業(yè)可以接受的最高價格,這將完全與市場機制相違背,政府應(yīng)該鼓勵良性競爭而非消滅競爭,應(yīng)該用市場化的機制促使技術(shù)進步。