電力雖然是一種商品,但其生產(chǎn)、運輸、消費幾乎在同一時間完成,故經(jīng)營上和一般商品也不一樣。電力儲存是近百年的難題,影響著電力的商品屬性,可以改變能源的使用方式,是未來能源產(chǎn)業(yè)發(fā)展變革的重要支撐。2016年2月29日,國家發(fā)改委、能源局、工信部聯(lián)合發(fā)布了《關(guān)于推進“互聯(lián)網(wǎng)+”智慧能源發(fā)展的指導意見》(發(fā)改能源[2016]392號,簡稱“指導意見”),指導意見多處提及推動儲能產(chǎn)業(yè)發(fā)展,并對儲能產(chǎn)業(yè)進行了新的定義。

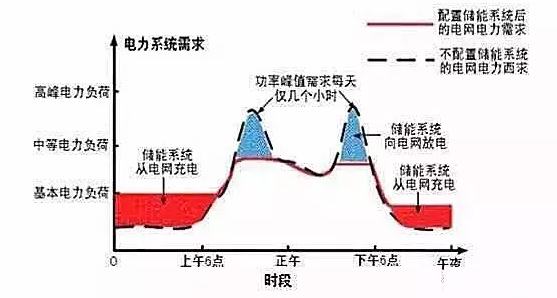

指導意見中提出了集中式和分布式儲能應用,賦予了能源更豐富的應用方式。其中,集中式儲能電站主要配套傳統(tǒng)電網(wǎng)和新能源發(fā)電,實現(xiàn)傳統(tǒng)電網(wǎng)的調(diào)頻、調(diào)峰、削峰填谷等功能優(yōu)化,或者解決新能源間歇性發(fā)電限制、并網(wǎng)限電等問題。

(實現(xiàn)電網(wǎng)平滑的儲能方案示意圖)

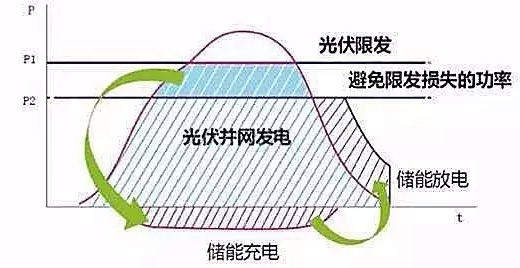

?。☉獙夥揠姷膬δ芊桨甘疽鈭D)

對鉛炭電池、鋰離子電池、液流電池、鈉硫電池、鋰離子超級電容進行了比較,未來在儲能應用環(huán)境下,更關(guān)心全周期使用過程中的系統(tǒng)度電成本,其綜合了循環(huán)壽命和系統(tǒng)成本兩個影響因素,就當前指標而言,我們認為:1)鉛炭電池最具成本優(yōu)勢,最有可能大規(guī)模應用到當前儲能市場;2)鋰電未來成本下降空間大,也將是主流技術(shù)路線;3)液流、鈉流電池本身存在一些難以克服的問題,應用范圍有限;4)鋰離子超級電容初始投資太大,雖然循環(huán)性能很好,但投資回報期很長,一般資金難以進入;故未來五年仍然以鉛炭和鋰電路線為主。

(主流儲能電池性能指標比較)

隨著鉛炭儲能度電成本的下降,工商業(yè)企業(yè)用電的削峰填谷應用逐漸具有商業(yè)價值,一般情況下,用電尖峰時段約占用電全時段的5%,對應尖峰用電量約占總用電量的20%,這一部分電量存在儲能的商用價值。

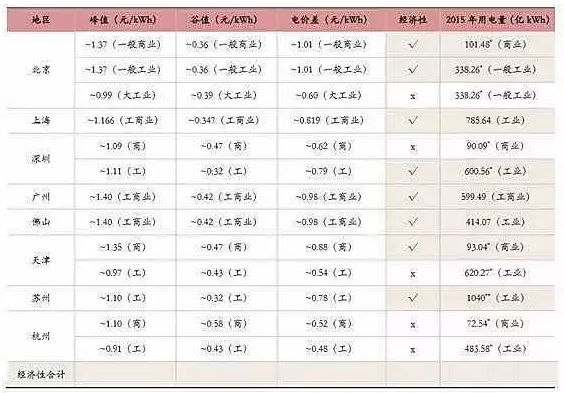

特別是部分工商業(yè)發(fā)達的大型城市,統(tǒng)計了國內(nèi)大型城市的峰谷電價差,根據(jù)目前鉛炭儲能最低0.5元左右的度電成本,電價差大于0.8元/kWh的地區(qū)都有經(jīng)濟性,這些地區(qū)對應的2015年用電量合計約為3972.54億kWh,若其中10%的用電量通過儲能來進行削峰填谷,大約需要1.2億kWh的儲能設備(其容量對應日充放電量),若按鉛炭儲能每kWh約1250元的投資額計算,則對應累計市場規(guī)模1500億元;若按鋰電儲能每kWh約2000元(考慮未來五年成本有望明顯下降)的投資額計算,則對應累計市場規(guī)模2400億元。

?。ú糠值貐^(qū)電價差及用電量統(tǒng)計)

據(jù)統(tǒng)計數(shù)據(jù)顯示,廣東省、江蘇省、浙江省、安徽省為用電大省,且電價差大多高于0.8元/kWh,已具備儲能經(jīng)濟性,這四大省2015年工業(yè)用電量分別為3437.46億kWh、3873.35億kWh、2652.53億kWh、1132.8億kWh,合計超過10000億kWh,若按10%配套儲能,將對應約4500億元規(guī)模的鉛炭儲能市場。

隨著電改的推進,售電側(cè)將逐步放開,存在更多的商業(yè)化儲能市場,且鋰電梯次利用在未來也將具有應用前景。

我國風電、光伏消納困難的“三北”地區(qū),主要為集中式風光電站,儲能應用于這一領域主要的作用是調(diào)峰調(diào)頻、平滑出力、跟蹤計劃出力、輔助電網(wǎng)安全穩(wěn)定運行等。對大型風光電站儲能項目情況進行了統(tǒng)計,如表4所示,可以看到,目前鋰電、鉛酸(鉛炭)、全釩液流、超級電容技術(shù)路線應用較多。其中,2011年由財政部、科技部和國家電網(wǎng)共同啟動的國家風光儲輸示范項目可謂是行業(yè)的風向標,項目一期工程位于河北省張北縣,建設風電100MW、光伏發(fā)電40MW、儲能20MW,從某種程度上也代表了國網(wǎng)對儲能電池的技術(shù)偏好。

國家能源局最新發(fā)布的《電力發(fā)展“十三五”規(guī)劃(2016-2020年)》中提到,“十三五”期間,風電新增投產(chǎn)79GWh以上,太陽能發(fā)電新增投產(chǎn)68GWh以上,即到2020年全國風電裝機達到210GWh以上,其中海上風電5GWh左右;太陽能發(fā)電裝機達到110GWh以上,其中分布式光伏60GWh以上、光熱發(fā)電5GWh。

預計以風光發(fā)電中新增裝機量的20%為基數(shù),按10%的功率比例配置儲能系統(tǒng),則儲能裝機量將達到2.94GW,若每天存放2小時即對應5.88GWh新能源發(fā)電儲能規(guī)模。另據(jù)CNESA發(fā)布的《儲能產(chǎn)業(yè)研究白皮書2016》顯示,2015年國內(nèi)化學儲能項目(不含抽水蓄能、壓縮空氣和儲熱)累計裝機規(guī)模105.5MW,以鋰離子電池、鉛蓄電池、液流電池及超級電容為主,占比分別為66%、15%、13%、6%。預計未來受益于鉛蓄電池(鉛炭為主)儲能成本優(yōu)勢,其裝機量占比將有所提高,如表5所示,參照上述測算的“十三五”期間新能源發(fā)電配套儲能規(guī)模約為5.88GWh,則對應配套儲能投資規(guī)約255億元。

?。ㄐ履茉窗l(fā)電配套儲能市場測算)

受益于3G、4G網(wǎng)絡建設的刺激因素下,電信固定資產(chǎn)投資規(guī)模增速明顯上升,未來在5G建設的帶動下將繼續(xù)保持平穩(wěn)增長。按一般通信基站的配置要求,后備電源需求大約占總投資的2%~3%,預計“十三五”期間后備電源市場規(guī)模有望超過500億元,一方面通過改造后備電源系統(tǒng)增加其儲能功能,盤活存量市場,另一方面通過設計一體化集成方案,開拓新增市場,更大程度地為客戶實現(xiàn)節(jié)能套利。

(國內(nèi)電信固定資產(chǎn)投資額統(tǒng)計及預測)

受互聯(lián)網(wǎng)和云計算技術(shù)的發(fā)展,過去8年中國IDC市場復合增長率達到42.3%,如圖6所示,預計2015年以后增速都將在30%以上,將明顯拉動UPS的需求。2015年國內(nèi)UPS銷售額為47.6億元,若“十三五”期間按10%的復合增速,預計UPS整體市場規(guī)模將達到300億元。2016~2018年交通基礎設施重大工程投入約3.6萬億,其電源設備需求也將有200~300億元市場規(guī)模。

依據(jù)當前全國充電樁建設進度,中性預測,2016年充電樁新增市場規(guī)模約78億元(含充電站基建投入),如表6所示,若以《發(fā)展指南》中的“十三五”期間建設目標為準,直流充電樁新增50萬個、交流充電樁新增430萬個、充電站新增1.2萬座,對應投資規(guī)模分別為450億元、344億元、360億元,即“十三五”期間新增市場規(guī)模約1,154億元,保守也有1047億元,對應充電設備中的儲能模塊市場不到100億元。

(新能源汽車充電市場規(guī)模預測)

目前最具市場經(jīng)濟性的是傳統(tǒng)電網(wǎng)削峰填谷,已經(jīng)可以實現(xiàn)無補貼的商業(yè)化推廣,若“十三五”期間在大型工業(yè)城市投資儲能項目,則市場規(guī)模有望達到1500~2400億元,此外,未來若在大型工業(yè)省份全面推廣儲能,則市場規(guī)模更可觀;后備電源及UPS儲能也不需要補貼,市場規(guī)模約為1000億元;新能源發(fā)電可按一定比例配套儲能,市場規(guī)模約為255億元,但尚需補貼;另外,戶用儲能和充儲放一體化充電站等市場規(guī)模不到100億元,且需要補貼才能推廣。綜上所述,傳統(tǒng)電網(wǎng)削峰填谷將是未來五年最大的儲能市場。

我國儲能應用商業(yè)化前景及“十三五”期間

1、市場規(guī)模預測

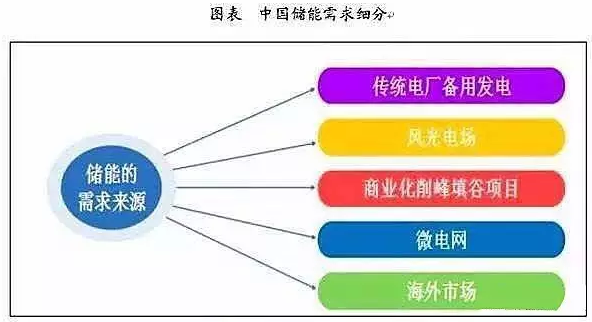

目前儲能應用最大的空間在于風光電廠的應用。受制于火電拉閘局限以及西部地區(qū)有限的消納能力,2015年的棄風、棄光現(xiàn)象突出。光伏方面,2015年全國棄光電量40億,棄光率約10%。甘肅棄光率達31%;新疆自治區(qū)棄光率達26%。風電方面,2015年棄風電量339億千瓦時,同比增加213億千瓦時,平均棄風率達到15%,同比增加7個百分點,同樣是西北地區(qū)問題最突出。

儲能的引入可以將多余電能儲存起來,待需要時釋放,加裝在風光電場可以彌補風、光發(fā)電存在的間歇性和不穩(wěn)定特點,也更有利于能靈活調(diào)節(jié),提高發(fā)電系統(tǒng)效率。此外,風電和光伏對電網(wǎng)接入的友好性也得到改善。

其次,傳統(tǒng)電廠往往需要配備備用電源,投資非常大,儲能設施的引將有利于電廠降低成本,提高效率。儲能設備在負荷低谷的時候儲存多余電量,符合峰值時將負荷谷底存儲的多余電量發(fā)送給電網(wǎng),從而減少發(fā)電公司的不必要投資,提高設備利用率。在商業(yè)化推廣方面,利用各省市的峰谷電價差發(fā)揮儲能的成本優(yōu)勢,進行削峰填谷的電力調(diào)節(jié),再與客戶分享收益。隨著微電網(wǎng)的逐步推進,儲能在家庭電網(wǎng)中也將發(fā)揮重要作用。

2、應用格局

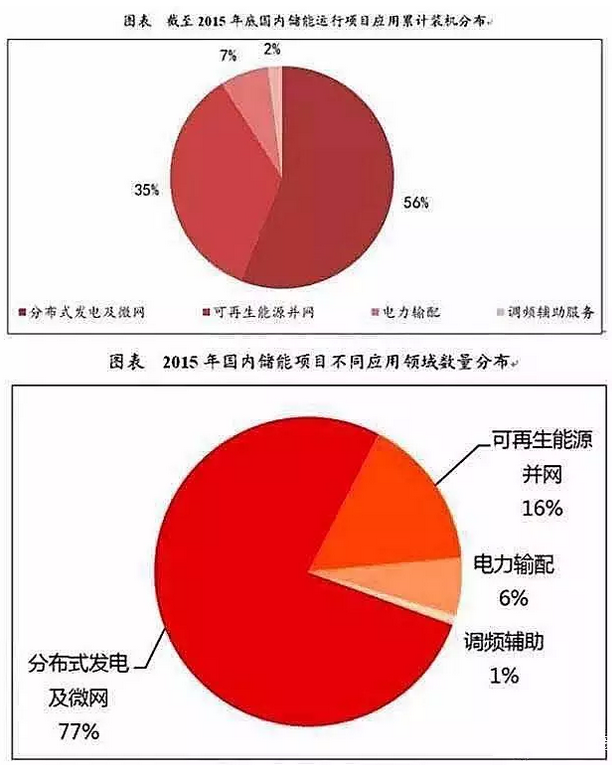

目前,國內(nèi)的儲能市場主要分為兩類,一類是用戶端分布式發(fā)電及微電網(wǎng)中儲能的應用,占比大約為56%,另一類是集中式風光電站(可再生能源并網(wǎng))儲能應用,占比約為35%,目前兩者累計裝機規(guī)模已超過國內(nèi)市場的90%,電力輸配和調(diào)頻輔助服務占到9%左右的市場份額。

由于儲能在國內(nèi)不具有市場主體地位、補償機制不明確、調(diào)度經(jīng)驗缺乏等原因,目前仍處于產(chǎn)業(yè)化初期,并未形成成熟的商業(yè)模式,主要以功能性示范項目為主。

隨著儲能示范項目積累的運行經(jīng)驗以及技術(shù)提升帶來的成本下降,目前儲能已經(jīng)在分布式發(fā)電與微網(wǎng)、電力輔助服務、用戶側(cè)需求響應和電動汽車車電互聯(lián)等四個領域出現(xiàn)市場機會和商業(yè)化模式。